Posted 19 июля 2018,, 14:29

Published 19 июля 2018,, 14:29

Modified 7 марта, 16:44

Updated 7 марта, 16:44

Мировая финансовая катастрофа случится неизбежно и внезапно

Ну а теперь - о нем, родном. Ибо ОН явится уже неизбежно, - предупреждает в ЖЖ о скором начале нового мирового финансового кризиса блогер Серый Крокодил.

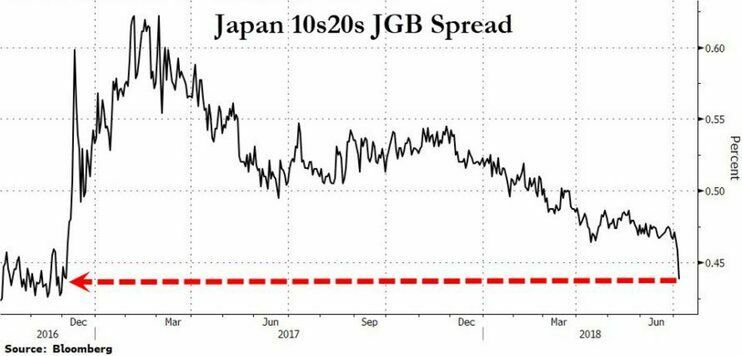

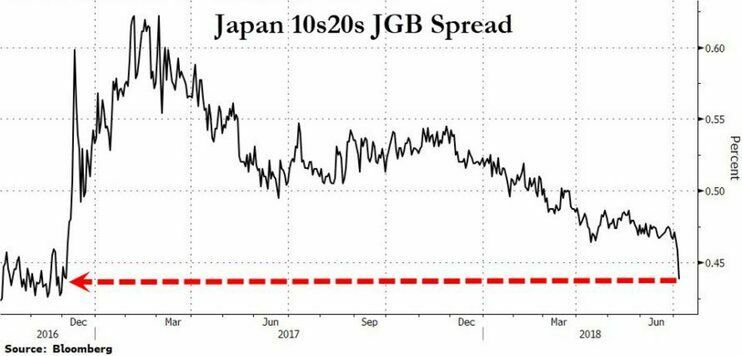

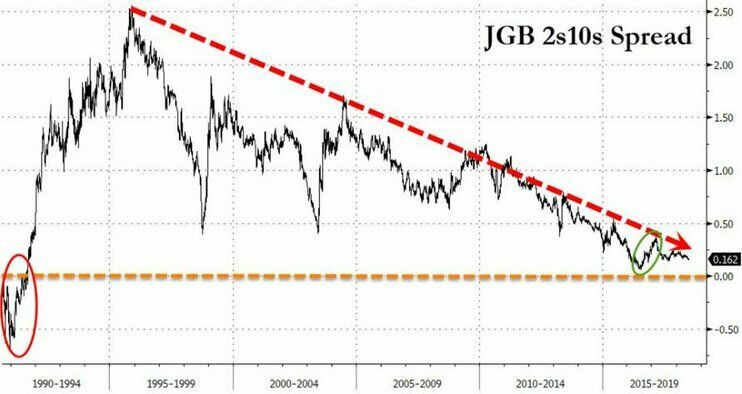

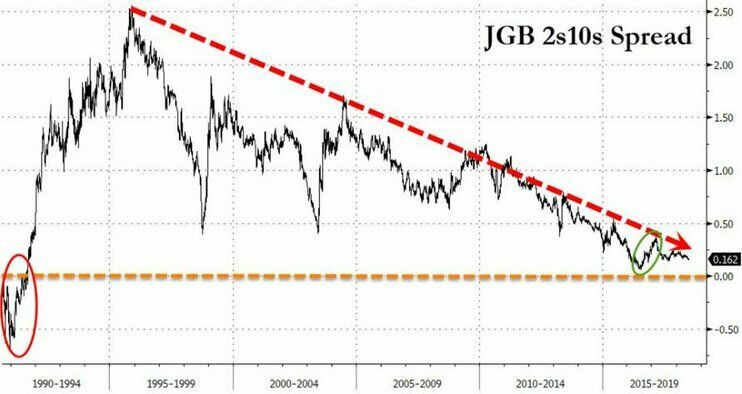

Признаки надвигающейся глобальной рецессии проявляются все чаще. На этот раз тревожный звоночек прозвучал в Японии. Пока основные экономические СМИ не обращают внимания на эту тему, еще одна кривая доходностей приблизилась к состоянию инверсии - кривая доходностей японских гособлигаций.

Стоит отметить еще один любопытный факт: несмотря на то что Япония за последние 30 лет официально пережила 5 рецессий, кривая доходностей последний раз была инвертирована в 1991 г. То есть, накануне обвала, приведшего к потерянному десятилетию 90-х, от которых Япония так и не оправилась.

Если мировая экономика действительно в скором времени начнет резко замедляться, можно не сомневаться, что Банк Японии забудет о планах перейти к нормализации своей политики и продолжит придумывать какие-то стимулы. Вместе с тем, не стоит забывать, что ЦБ страны уже практически уничтожил свой долговой рынок, являясь крупнейшим покупателем облигаций, а также крупнейшим владельцем акций более половины японских компаний.

Иными словами, инструментов монетарного стимулирования у Банка Японии практически не осталось.

А вот и второй звоночек - уже из США.

Акции компании Netflix, крупнейшего в мире поставщика потокового мультимедиа, обвалились накануне cразу на 11% после сообщения о более слабом, чем ожидалось, росте числа подписчиков. Аналитики опасаются, что обвал может распространиться на другие крупные технологические компании.

Квартальный отчёт Netflix показал, что число подписчиков в США выросло за второй квартал на 670 000, а за рубежом — на 4.5 миллиона, тогда как аналитики, опрошенные компанией StreetAccount ожидали домашнего роста в 1.23 миллиона и зарубежного в 5.11 миллионов. Особенно резкое снижение темпов роста подписчиков в США может говорить о том, что компания приближается к пределу ёмкости домашнего рынка.

Помимо Netflix, упали также акции Amazon (на 1%) и Google (на 0.7%). Эксперты ожидают продолжения этой тенденции. Питер Буквар, директор по инвестициям в Bleakley Financial Group, предсказал тяжёлый день для группы компаний FANG — Facebook, Amazon, Netflix и Google (иногда в эту группу включают также Apple).

Фактически, только tech stocks держали весь американский рынок в последние несколько лет. Их рост обеспечивал рост индексов, в которых «вес» техно-акций очень большой. Акции технологического сектора с начала года выросли на 15%, при этом небольшое число технологических компаний, включая FANG, обеспечили примерно 80% от общего роста индекса S&P.

Если начнётся новое падение FANG, то они очень быстро утянут за собой весь рынок. Возможно, проблемы Netflix — это временное явление, но есть вероятность того, что на самом деле американские техно-компании постепенно упираются в потолки своего развития и роста.

Хотя не исключено, что все начнется и в другом месте.

В мире назревает столько кредитных кризисов, что за ними сложно уследить без конспектов. Мать всех кредитных кризисов приближается к Китаю, где неплатежеспособные банки и государственные предприятия должны более $250 млрд, не говоря уже о внебалансовых обязательствах региональных властей, инвестиционных продуктах и девелоперах с пустующими инфраструктурными проектами.

Затем у нас кризис развивающихся рынков, где Турция и Аргентина возглавляют процессию потенциальных заемщиков банкротов, по которым бьет отток горячих инвестиционных денег и спад темпов роста развитых экономик.

У них по пятам идет американский кризис студенческих долгов - $1.5 трлн непогашенных кредитов с количество дефолтов около 20%.

К тому же нам угрожает волна дефолтов мусорных (высокодоходных) облигаций. Следующая финансовая катастрофа, уже появившаяся на экране радара, очень вероятно начнется в секторе мусорных облигаций.

Также растут убытки по субстандартным автокредитам, что сдерживает продажи новых машин. По мере того как эти убытки распространяются по экономике, ипотека и потребительские долги вскоре также почувствуют трудности.

Не важно, где начнется кризис. Когда цунами ударит, пострадают все. Никто точно не знает, когда это произойдет, но готовится надо сейчас. Когда рынок начнет корректироваться, действовать будет поздно. Угу, ибо все взаимосвязано и при неустойчивом состоянии для выхода системы из равновесия достаточно очень небольшого воздействия.

А может, триггером станет ВМТВ. Ибо как говорит Мобиус: Торговая война - только прелюдия к финансовому кризису

Торговая война между США и Китаем и падение акций развивающихся стран еще на 10 процентов могут оказаться не самой худшей вещью в этом году, судя по прогнозам Марка Мобиуса: инвестор-ветеран также видит на горизонте угрозу мирового финансового кризиса. «Нет сомнений, что рано или поздно нас ждет финансовый кризис, поскольку необходимо помнить, что мы оставляем позади период дешевых денег, - сказал он в интервью в Сингапуре. - Многим компаниям, которые продолжали работать за счет дешевых денег, придется действительно несладко».

Все произойдет быстро и главное - неожиданно.

Два месяца назад мы опубликовали несколько очень тревожных цитат, произнесенных устами представителей крупнейших реструктуризационных компаний страны, при этом слова бывшего главы реструктуризационного отделения в Jefferies и нынешнего сопредседателя реструктуризационной группы в Moelis Билла Дерро оказались наиболее устрашающими: “Я действительно думаю, что мы все чувствуем, как будто мы вернулись в 2007 год. В воздухе именно такой запах, и мы видели, как заключались сумасшедшие сделки. Вы просто знаете, что это вопрос времени”.

“Даже если не будет рецессии и не будет коррекции кредитных рынков, учитывая огромный объем эмиссии, следует ожидать дефолтов”, — сказал Нил Августин, со-руководитель реструктуризационного отделения в Greenhrough & Co. И он прав: как мы недавно рассказывали, используя диаграмму Credit Suisse, после того, как процент дефолтов пребывал в диапазоне 1% -2%, этот показатель подскочил самым стремительным темпом за 5 лет и продолжает расти в настоящее время”.

Вернемся в сегодняшний день. И теперь еще одна легенда Уолл-Стрит, Джим Миллстейн, ветеран банкинга, руководивший департаментом реструктуризации Министерства финансов США во время финансового кризиса 2008 года, который вчера согласился продать свою реструктуризационную фирму компании Guggenheim Partners, сказал, что следующий экономический спад может случиться менее чем через два года. В интервью Bloomberg TV он предупредил, что затеянные США торговые войны, скорее всего, “приведут к сокращению бизнес-инвестиций, увеличению расходов для американских потребителей и производителей и снижению возможностей продаж для американских производителей”.

Миллстейн назвал конвергенцию различных негативных явлений “идеальным штормом”. “Это очень жуткий сценарий,” – сказал он. “Нас ждет реальное финансовое бедствие.”

Приближающаяся долговая катастрофа – это причина, почему компания Guggenheim возжелала приобрести реструктуризационную фирму Миллстейна: когда наступит следующая рецессия, традиционный банковский бизнес перестанет приносить доходы, и только реструктуризационные компании будут чувствовать себя прекрасно. Ну да, покупай, когда на улицах кровь - тогда все очень дешево.

Железное правило инвестора.

Ранее директор по информационным технологиям Guggenheim Скотт Майнерд также заявил, что ожидает наступления рецессии в течение двух лет, сказав, что это произойдет из-за стремительного роста корпоративного долга, в результате чего, скорее всего, участятся дефолты, и произойдет резкое снижение занятости. В начале этого года он опубликовал твит следующего содержания: “Рынки безумны, игнорируя риски и последствия торговой войны. Это ралли в акциях — последнее ура! Инвесторы должны продавать сейчас, спекулянты могут достичь лучших результатов, продав в августе”.

Финансовая система будет выживать, пока сможет. Природа большинства катастроф такова – они случаются без предупреждения. Боюсь, американская финансовая система – особенно доллар США и американские казначейские облигации – может стать следующей ничего не подозревающей жертвой.

Это не значит, что финансовая катастрофа случится как гром с ясного неба. Напротив, большей части крахов (мелких и крупных) предшествуют некие усугубляющиеся проблемы. Нескольких прозорливых (вроде Марка Фабера (Marc Faber) и Нуриэля Рубини (Nouriel Roubini)), которые замечают наслоение проблем и предсказывают катастрофическое периодическое событие, часто высмеивают, называют «сломанными часами» или клеймят как горе-предсказателей. А так как их прогнозы сбываются через несколько лет, те немногие инвесторы, что прислушиваются к их предупреждениям, часто, в конечном счете, отрекаются от них. В конце концов, для среднестатистического и розничного инвестора катастрофа становится сюрпризом, потому что большинство ничего не замечает, заинтересованы в том, чтобы не обращать внимания, или решают не прислушиваться к зловещим предсказаниям.

Никто не хочет слышать негативный прогноз – особенно когда их окружающая среда кажется стабильной. Часто, даже когда ситуация явно ухудшается, людям хочется верить в статус-кво. Честно говоря, просто проще принимать решения на основании того, что случилось в недавнем прошлом. Однако история человечества полна трупов систем и обществ, не сумевших распознать и адаптироваться к меняющемуся окружению и, в конечном счете, пришедших к неожиданному краху. Ибо системы эти были слишком переполнены паразитарными составляющими. И избавление от них было неизбежно, пусть даже таким вот крайне болезненным способом.

Дисбалансы не могут расти вечно. Однажды – на первый взгляд, совершенно неожиданно – произойдет «событие» (например, обвал рынка облигаций или масштабная девальвация доллара США), вызванное несколькими опасными или безобидными порождающими факторами. Или, вероятно - подобно капле, переполнившей чашу терпения – этот фактор будет иметь вроде бы несущественный источник, вроде стоимости проезда в нью-йоркских автобусах.

Кто знает.

Суть не в том, чтобы искать порождающий фактор – суть в том, чтобы распознать уязвимые места в системе. Существующие масштабные и растущие дисбалансы могут в какой-то момент вызвать коллапс финансовой системы. В то время как дальновидные инвесторы чувствуют нарастающее давление, следующий финансовый крах наступит без предупреждения и будет шоком для большинства. Хотя их предупреждали, но Кассандре никто не верил, да..

Воистину, как говорит Эгон фон Грейерц: Глобальная перезагрузка придет как вор ночью

Сегодня, когда мир приближается к следующему кризису, человек, ставший легендой, предсказав запуск программы QE и исторические движения валютных курсов, рассказал King World News о том, что глобальная перезагрузка придет как вор ночью.

Пузырь-монстр размером в $2,5 квадриллиона содержит лишь пустые обещания, которые исчезнут, как только этот пузырь схлопнется. Эти обещания — не только слова, но и денежные обязательства на $2,5 квадриллиона. Чтобы пузырь не лопнул, центральным банкам приходилось постоянно накачивать его все больше и больше. Таким образом, этот пузырь заполнялся все большим и большим количеством долгов наряду с переоцененными активами и еще более пустыми обещаниями банкиров и политиков, раздаваемых последними, чтобы все выглядело правдоподобно.

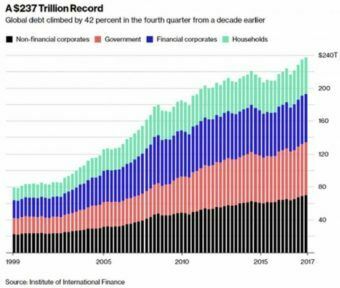

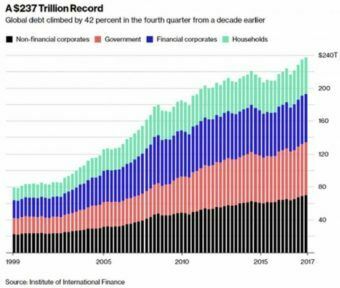

Долговой взрыв — это не только болезнь американской экономики. Это глобальное явление, которое проникло в большинство стран, имеющих собственные центральные банки, которые могут печатать деньги. Посмотрите на диаграмму ниже, иллюстрирующую, как глобальный долг утроился с $80 трлн. по состоянию на 1999 год до $240 трлн. по состоянию на сегодня.

Когда пузырь активов лопнет, мир узнает, что внутри него ничего не нет. Конечно, существуют реальные активы и реальное богатство, но проблема в том, что, когда пузырь схлопнется, исчезнут все долги, потому что никто не сможет их погасить, и поэтому многие активы станут просто бесполезными.

Вопрос только в том, потеряют ли акции, облигации, недвижимость и прочие активы 75% или 95% своей теперешней стоимости? На мой взгляд, самый большой пузырь в истории ожидает самый большой крах, который когда-либо наблюдали люди. Никто уже не сможет спасти мир от самого большого финансового бедствия в истории человечества.

Дополнительное MP (QE) будет иметь нулевой эффект, за исключением мимолетной гиперинфляции. Многие активы упадут на 100%, например, деньги в банке, акции распузыренных компаний, выстроивших большой леверидж, такие как Тесла, и многие другие. Даже очень ценные активы будут продаваться (в сегодняшних деньгах) за малую часть от их теперешних цен.

Следующее снижение финансовых рынков, вероятно, начнется в конце 2018 года или в начале 2019 года. И это не будет привычным снижением рынков или обычной рыночной коррекцией. Это снижение возвестит о начале крупнейшего медвежьего рынка в истории человечества.

Читаю все это и не удивляюсь тому, что за два месяца Россия внезапно сбрасывает почти 85% трежарис. Север - он чувствует приближение Песца лучше всех. Ветка хрустнула - пора сбрасывать зеленую бумагу.

Ну а кто не верит в НЕГО - их сугубо личное дело. Только потом не обвиняйте Кассандру, что она не предупреждала..

Оригинал здесь